2019年全球石英材料應用領域需求:石英玻璃、航空航天、半導體、光纖光纜市場需求旺盛

一、石英玻璃

石英玻璃被業(yè)內稱為“玻璃王”, 是一種 物理化學性能 *的功能性材料 。石英玻璃通常在潔凈環(huán)境中經(jīng)高溫熔制而成,具備硬度大、耐高溫、膨脹系數(shù)低、耐腐蝕性、透光性能好、化學穩(wěn)定性和電絕緣性能良好等特性,石英玻璃材料的純度是保證石英玻璃上述良好特性的核心指標。

石英砂作為石英玻璃材料及制品行業(yè)的重要原材料,其價格直接影響到生產(chǎn)成本。根據(jù)品質和下游市場的不同,原材料被大致分為普通石英砂及電子信息領域用高純石英砂。原材料經(jīng)粉碎、水洗、烘干、水解、合成等工序形成石英玻璃,其中品質較低的不透明石英玻璃多用于制備石英坩堝,透明石英玻璃及品質更高的合成石英玻璃,經(jīng)過深加工形成石英纖維、石英管、石英棒、石英錠等石英制品,供航空航天、半導體等下游市場使用。國外石英礦石總體質量較好,且國內對石英礦石的開采有一定政策限制,目前國內石英制品所用原材料多從國外進口。

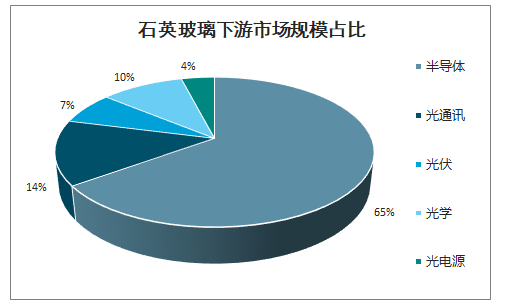

石英玻璃廣泛應用于光通訊、半導體、光伏、航空航天等*領域 ,半導體是其*的下游市場。石英玻璃錠材、管材、棒材、板材、坩堝、各種器皿和器件,以及石英玻璃纖維和織物等產(chǎn)品,憑借其優(yōu)良的物理化學性能,適用于各類需要高溫、潔凈、耐蝕、透光、濾波等特定需要的工作場景中,被半導體、光伏、航空航天、冶金、核能激光等行業(yè)廣泛應用。

石英玻璃下游市場規(guī)模占比

數(shù)據(jù)來源:公開資料整理

石英玻璃市場是典型的壟斷市場,全球市場主要還是由賀利氏、邁圖、東曹、尤尼明、昆希等海外*企業(yè)掌握。這些海外*企業(yè)歷史悠久,具備*的技術優(yōu)勢,各自有其擅長的領域和市場,產(chǎn)品附加值高、競爭力強,且在長期市場耕耘過程中,積累了較強的上下游產(chǎn)業(yè)渠道優(yōu)勢和產(chǎn)業(yè)規(guī)模優(yōu)勢。目前全球*石英玻璃市場,尤其是其中的半導體、光通訊、光學等高新技術領域的石英玻璃市場,美國、日本、德國等海外國家企業(yè)占據(jù)明顯的優(yōu)勢競爭地位。全球一共 5 家企業(yè)獲得國際主要半導體設備制造商認證,公司外的其他四家外商分別是美國邁圖、德國賀利氏、德國昆希、日本東曹,賀利氏、邁圖、東曹全球市場份額占比超過一半,公司在全球市場份額約 10%左右。

二、航空航天應用

石英纖維物理化學性能*,是航空航天領域必需的戰(zhàn)略材料。石英纖維由于具有強度高、介電常數(shù)和介電損耗小、耐高溫、膨脹系數(shù)小、耐腐蝕、可設計性能好等一系列特點,是航空航天領域不可或缺的戰(zhàn)略材料,上述*的性能使石英纖維成為多種航空、航天飛行器關鍵部位的結構增強、透波、隔熱材料:在航空領域,石英材料主要用于制作透波增強材料,包括機載雷達罩、導彈雷達罩、干擾電磁發(fā)射窗口等;在航天領域,石英產(chǎn)品可以被用作航天飛行器的隔熱和耐高溫材料。

2019 年中國國防預算約為 1.19 萬億元人民幣,較 2018 年增長7.5%,作為世界第二大經(jīng)濟體,中國國防支出增長水平與經(jīng)濟發(fā)展水平基本保持一致,與美國、俄羅斯、英國等其他大國相比仍有較大增長空間。受益于武裝力量結構與規(guī)模的優(yōu)化調整,以及武器裝備建設投入的提高,裝備費占國防費的比例由2010 年的 33.2%提高至 2017 年的 41.1%,在提高武器裝備現(xiàn)代化水平的背景下,預計未來裝備費用占比將保持較高水平。

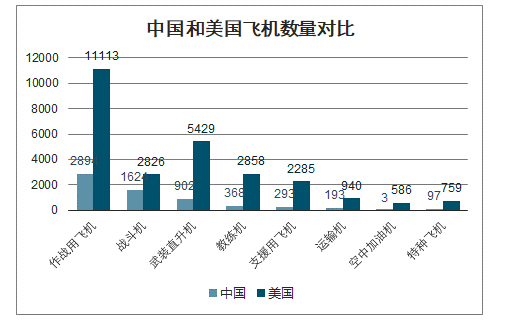

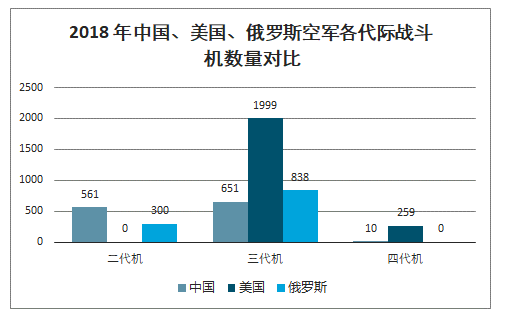

目前中國共有 3187 架作戰(zhàn)飛機和支援用飛機,包括戰(zhàn)斗機、直升機、教練機、運輸機、加油機以及各類特種作戰(zhàn)飛機,美國上述各類飛機總數(shù)為 13398 架,數(shù)量上遠遠超過中國。從飛機代際結構上看,與美國、俄羅斯兩個世界強國相比,國內二代機數(shù)量占比*,J-7、J-8 等二代機將逐步升級為三代機和四代機,此外教練機、運輸機等其他類型作戰(zhàn)飛機的也會穩(wěn)步列裝。石英纖維在戰(zhàn)機雷達天線罩總體成本中約占 45%,未來國內軍用飛機列裝、換裝將帶來大量的石英纖維市場需求。

中國和美國飛機數(shù)量對比

數(shù)據(jù)來源:公開資料整理

2018 年中國、美國、俄羅斯空軍各代際戰(zhàn)斗機數(shù)量對比

數(shù)據(jù)來源:公開資料整理

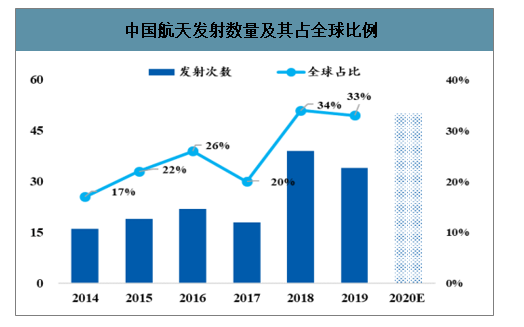

隨著國內商業(yè)航天活動的日益活躍,以及北斗導航、高分專項、民用空間基礎設施等重大專項的深入推進,國內航天發(fā)射活動將保持高度活躍。2018 年我國完成了 39 次航天發(fā)射任務,相比 2017 年的 18 次實現(xiàn)了翻倍增長,發(fā)射次數(shù)首次位列全球*。2019 年全年我國共實施了 34 次航天發(fā)射,再次成為全球發(fā)射次數(shù)最多的國家。全年航天科技集團的發(fā)射次數(shù)將突破 40 次,考慮到航天科工、商業(yè)航天企業(yè)的發(fā)射任務,我國 2020 年全年火箭發(fā)射次數(shù)將超過 50 次,較 2019 年有大幅的增長。石英棉、石英布以及石英紗作為航天飛行器隔熱、耐高溫部件的重要原材料,未來需求有望隨著我國航天領域的發(fā)展快速增加。

中國航天發(fā)射數(shù)量及其占全球比例

數(shù)據(jù)來源:公開資料整理

三、半導體

高純石英材料物理性能*,是半導體產(chǎn)業(yè)中不可缺少的支撐材料。高純石英材料由于其耐溫,耐酸,低膨脹和*的管夠透過性的特殊物理性能,滿足了半導體工業(yè)對載具材料中堿金屬和重金屬含量的苛刻要求,在半導體生產(chǎn)過程中需要消耗大量的石英片、環(huán)、板、法蘭、刻槽舟、擴散爐管、清洗槽等高品質石英材料,石英材料的應用貫穿了半導體制程擴散、氧化、沉積、蝕刻等關鍵過程。在電子信息技術快速發(fā)展的環(huán)境下,半導體產(chǎn)業(yè)的快速發(fā)展也將促進石英材料和制品的應用范圍和使用量的增長。

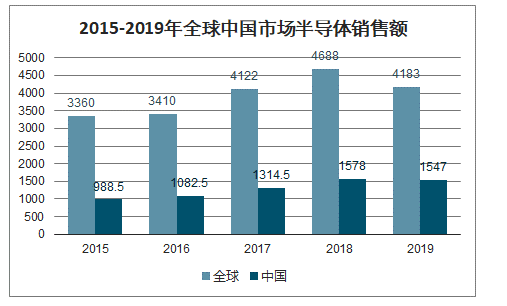

2019 年全球半導體市場銷售總額達到 4183 億美元,同比下降 11.9%,其中中國市場銷售額為 1547 億美元,同比下降 1.96%,36.98%的市場份額全球*。隨著全球主要市場 5G 商用服務陸續(xù)落地,5G 智能手機將迎來高速增長期,從而帶動半導體行業(yè)恢復增長。預測,2020 年全球半導體市場收入將出現(xiàn)反彈,銷售額將增加至 4480 億美元,增幅達到 5.9%。若按照平均每 1 億美元的半導體銷售額需要消耗價值 50 萬美元的石英材料測算,預計 2020年全球半導體石英材料的市場空間約達到 22 億美元。

2015-2019年全球中國市場半導體銷售額

數(shù)據(jù)來源:公開資料整理

2018全球半導體產(chǎn)品結構

數(shù)據(jù)來源:公開資料整理

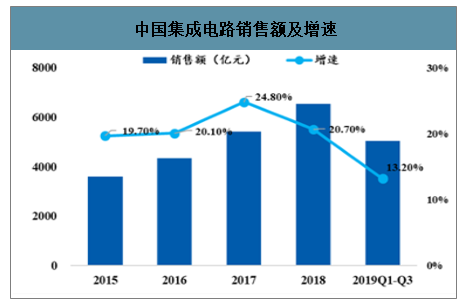

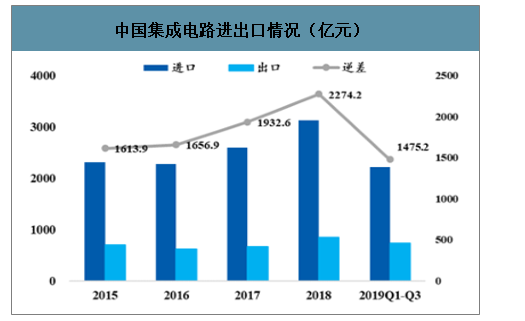

半導體市場主要分為集成電路、光電器件、分立器件和傳感器四大類,其中 2018 年集成電路市場規(guī)模為 3932.9 億美元,約占全球半導體市場銷售額的 84%。近年來我國集成電路市場規(guī)模迅速增長,2018 年全國集成電路產(chǎn)業(yè)銷售額 6531.4 億元,同比增長 20.7%。目前國內集成電路成品無法完全滿足下游市場需求,*集成電路產(chǎn)品依然嚴重依賴進口。海關總署數(shù)據(jù)表明,2015-2018 年中國集成電路貿(mào)易逆差成逐年上升趨勢,由 2014 年的 1613.9 億美元上升至 2018 年的 2274.2 億美元,年均增長率為 12%。集成電路行業(yè)巨大的貿(mào)易逆差,給國產(chǎn)替代提供了非常廣闊的市場空間,在全球半導體產(chǎn)業(yè)景氣向上、國內半導體產(chǎn)業(yè)的快速崛起的情況下,國內石英材料的需求將會被大幅拉動。

中國集成電路銷售額及增速

數(shù)據(jù)來源:公開資料整理

中國集成電路進出口情況(億元)

數(shù)據(jù)來源:公開資料整理

全球半導體設備銷售額從 2014 年的約 375 億美元增長至 2018 年的 645億美元,年均復合增長為 14.5%。中國大陸銷售額從 2014 年的 43.7 億美元增長至2018 年的 131.1 億美元,年均復合增長率為 31.6%,大量市場銷售額占全球的比重不斷上升。預計,在經(jīng)歷 2019 年的短暫調整之后,2020 年全球半導體設備市場銷售額將增長 5.5%達到 608 億美元,中國大陸半導體設備市場規(guī)模增長至 149 億美元。隨著 2020 年全球半導體市場再度上行,石英材料業(yè)務經(jīng)營規(guī)模和效益有望持續(xù)提升。

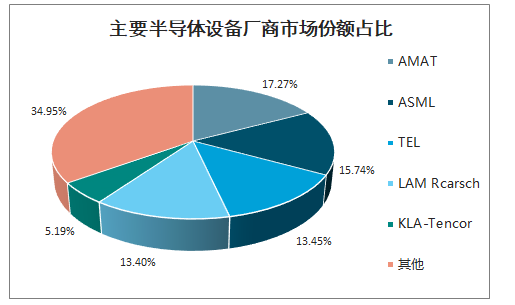

主要半導體設備廠商市場份額占比

數(shù)據(jù)來源:公開資料整理

四、光纖光纜

光纖光纜是光通訊產(chǎn)業(yè)鏈的最上游, 石英棒是光纖制造的主要原材料。

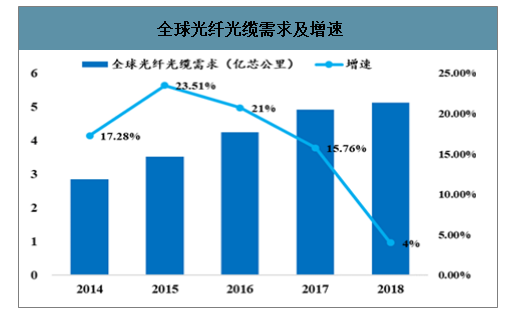

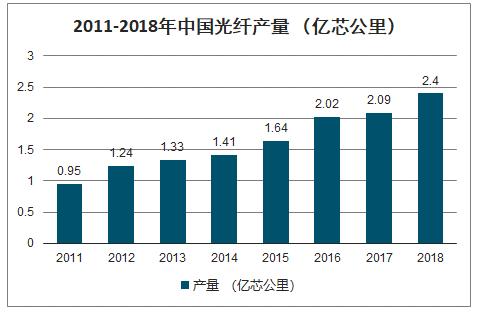

智研咨詢發(fā)布的《2020-2026年中國石英玻璃材料及制品產(chǎn)業(yè)發(fā)展態(tài)勢及投資風險評估報告》數(shù)據(jù)顯示:國內光纖光纜市場總體上呈現(xiàn)較快增長的趨勢:(1)從需求端看,CRU 研究數(shù)據(jù)表明,2018 年全球光纖光纜需求量為 5.12 億芯公里,2017-2021 年全球光纖需求年復合增長率為2.8%;亨通光電等五大光纖光纜廠商認為中國市場受政策支持及 5G 需求推動,年復合增長率可達 7.7%,全球市場年復合增長率達到 8.2%。(2)從供給端看,2011-2016年,中國光纖光纜行業(yè)產(chǎn)量從 0.95 億芯公里上升至 2.02 億芯公里,年均增長率高達 16.7%,截止至 2017 年中國光纖光纜行業(yè)產(chǎn)量達到了 2.09 億芯公里,光纖光纜產(chǎn)量整體呈現(xiàn)增長的趨勢。

全球光纖光纜需求及增速

數(shù)據(jù)來源:公開資料整理

2011-2018年中國光纖產(chǎn)量

數(shù)據(jù)來源:公開資料整理

5G 網(wǎng)絡架構下光纖使用量將是 4G 網(wǎng)絡的16 倍。中國電信科技委員會主任韋樂平在 2017 全球光纖光纜大會上表示,5G 時代基站規(guī)模將是 4G 基站的 2-3 倍,基站互聯(lián)將為光纖光纜市場帶來巨大需求。為推進 5G 商用進程,2018 年開始三大運營商正積極加強光纖光纜采購。據(jù)三大運營商官網(wǎng),2018 年三大運營商光纜采集總量近 2 億芯公里,2019 年截至 7 月底:中國移動采購光纜 1.05 億芯公里,中國電信采購光纜 0.541 億芯公里,隨著 5G 商用的在全國范圍內的大規(guī)模推廣,光纖光纜的市場需求有望持續(xù)增長。

國內光纖預制棒一度嚴重依賴進口,反 傾銷力度加大的背景下, 國內光纖預制棒自口。在近幾年政府對美日光棒的反傾銷政策力度的加大的背景下,國內企業(yè)在光纖預制棒產(chǎn)品上的研發(fā)投入持續(xù)加大,上促進了中國光纖光纜產(chǎn)業(yè)自主創(chuàng)新,國產(chǎn)光纖預制棒企業(yè)工藝能力和產(chǎn)品品質不斷提高。近幾年來,我國光纖預制棒自給率逐年上升,從 2014 年的 64%上升至 2018 年的 92%,預計2022 年以后中國光棒有望實現(xiàn)完全自給。給率不斷提高。在2010 年之前,中國市場光纖預制棒需求的70%以上需要依賴進